En nuestra entrada de hoy, os dejamos con la entrevista que nos ha realizado Luís A. Torralba, periodista especializado en finanzas de Valencia Plaza. Esperemos que os guste!

12/07/2019 – VALÈNCIA. El Banco de España acaba de reconocer dos cursos de asesoramiento en materia de crédito inmobiliario -con el fin de acreditar la valía de los conocimientos y poder asesorar al respecto- impartidos por la Universitat Politècnica de València (UPV): Asesor Financiero en Crédito Hipotecario e Informador Financiero en Crédito Hipotecario.

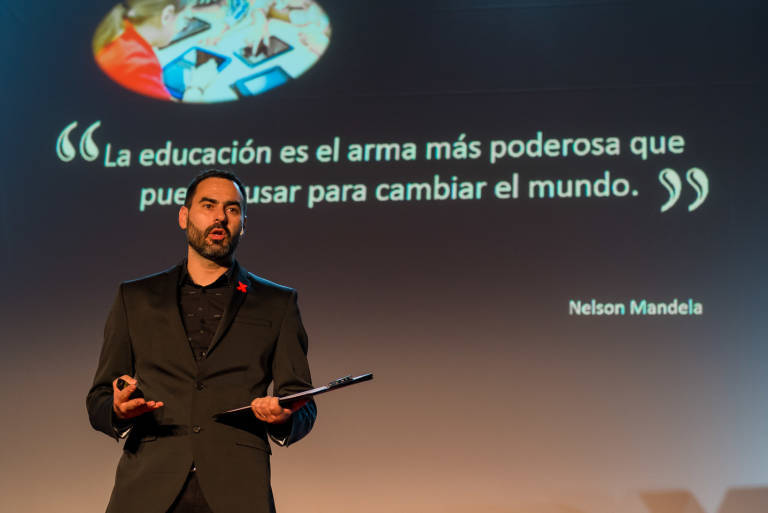

Para conocer más detalles Valencia Plaza ha vuelto a contactar con David Pla Santamaría, profesor titular del departamento de Economía y Ciencias Sociales de la UPV, y uno de los ‘artífices’ de que la Universitat Politécnica de València se haya convertido en una referencia a nivel nacional de la certificación financiera.

Conviene recordar que este diario ya habló con este doctor en Administración y Dirección de Empresas a finales de octubre de 2017, cuando la UPV obtuvo el reconocimiento de la Comisión Nacional del Mercado de Valores (CNMV). A continuación la charla mantenida con el profesor Pla:

-En primer lugar, ¿Qué supone este reconocimiento del Banco de España para la UPV en general y para el Proyecto de Estudios Coordinados en Asesoría financiera de la Escuela Politécnica Superior de Alcoy en particular?

-Supone un reconocimiento al trabajo y a la dedicación, por ofrecer formación actualizada acorde a criterios normativos en cuanto a nivel de conocimientos y competencias de los profesionales del sector.

-¿Barajan datos de los interesados en apuntarse a los próximos cursos de Asesor Financiero en Crédito Hipotecario e Informador Financiero en Crédito Hipotecario?

-Lo cierto es que tal y como se ha publicado la norma y dadas las exigencias de la orden ministerial y el Banco de España al respecto, esta formación podría afectar a más de 100.000 personas en nuestro país.

-¿Cuál es el perfil tipo a los que van enfocados ambos cursos?

-Los cursos de Asesor e Informador en Crédito Hipotecario pretenden ofrecer la formación y los conocimientos necesarios y actualizados sobre los productos hipotecarios para poder informar y asesorar adecuadamente a cualquier consumidor interesado en contratar una hipoteca en bancos y otros intermediarios de crédito. La formación habilita a los profesionales del sector financiero ejercer estas labores. Estando prohibido poder seguir ejerciendo, sin esta certificación a partir del 29 de julio de 2019.

–¿Por qué la figura del asesor hipotecario es tan difícil de encontrar en un país como este donde las hipotecas están a la orden del día?

-Porque hasta ahora no existía una exigencia regulatoria de conocimientos mínimos certificados para informar o asesorar sobre productos hipotecarios. Cualquier persona podía comercializar este tipo de productos, que son básicos para la vida financiera de las familias.

-¿Hasta qué punto esta figura hubiera evitado que muchas familias quedaran ‘entrampadas’ con la crisis del ladrillo?

-La figura del asesor es clave. Que un consumidor cuente con un buen asesor a la hora de contratar un producto de este tipo, puede ayudarle a reflexionar sobre las obligaciones que está aceptando y que van a marcar su futuro durante muchos, muchos años. Exponer los riesgos con palabras comprensibles a cualquier persona, confiamos en que debe ayudar a los potenciales prestatarios a tomar decisiones mejor informadas que eviten la contratación de préstamos poco adecuados.

-¿Por qué sigue habiendo tanta gente en España que piensa que el banco te asesora gratis y no recurre a un asesor para que le ayude igual que hace cuando va al mecánico o al notario por poner dos ejemplos?

-Es cultural. Tradicionalmente las entidades han estado distribuyendo sus productos sin cobrar ninguna comisión por asesoramiento. Esto es comprensible, cuando vamos a una panadería, no nos cobran una comisión por recomendarnos comprar un pan u otro. Ahora bien, una vez decidimos qué pan o producto financiero compramos, ya se nos cobra lo que corresponda. El problema venía al no haber un verdadero asesoramiento en el proceso de comercialización. Se nos recomendaban productos que no eran adecuados a nuestro perfil. Como si a un celíaco le recomendaran comprar un pan con gluten. Y lo que era peor: le cobraban igual. La regulación actual trata de paliar en lo posible este tipo de situaciones, obligando a los profesionales del sector a tener unos conocimientos adecuados para poder recomendar entre distintos productos, ya sean de una misma entidad o de diversas, cuál es el que mejor se ajusta al usuario.

-El Proyecto de Estudios Coordinados en Asesoría financiera de la Escuela Politécnica Superior de Alcoy lleva ofertando formación en finanzas desde 2005, es decir, antes de la crisis. A lo largo de este tiempo ¿se percibe una mejora de la cultura financiera entre el alumnado?

-Entre los profesionales que acceden a esta formación sí que podemos confirmar un mayor interés a medida que transcurren los años y la normativa va siendo más estricta. Además, el asesoramiento deficiente cada vez tiene mayores consecuencias para las entidades, por lo que hay un alineamiento hacia la necesidad de mejorar el servicio. Esta mejora tiene que pasar necesariamente por una mayor capacitación de la plantilla.

-¿Qué opina sobre la implantación de las finanzas como asignatura entre los estudiantes más jóvenes para que vayan conociendo nociones básicas del área?

-Precisamente estamos inmersos en un reciente proyecto de investigación que lleva por título ‘Estudio sobre la investigación financiera en la escuela’. Esto es debido a que en 2012 España quedó por debajo de la media de la OCDE, y en 2015 ocupó el octavo lugar de los diez países que participaban (OCDE, 2015). Nuestros jóvenes carecen del nivel de competencia financiera adecuado a los retos sociales actuales y los informes dejan constancia de ello. Es por este motivo que actualmente estamos trabajando en este proyecto de investigación sobre cuáles son las características de los conocimientos financieros impartidos en las aulas españolas, tanto en los primeros como segundos ciclos de educación primaria. La propuesta es innovadora porque nunca previamente se había realizado en España un diagnóstico en materia de educación financiera en Educación Primaria en base a un marco conceptual sólidamente estructurado y basado en las evidencias.

-Además de los dos cursos de asesoramiento hipotecario acreditados por el Banco de España, ¿cuál es la oferta en finanzas de la UPV?

-También ofrecemos:

- Asesor financiero.

- Asistente financiero.

- Informador financiero.

- Diploma de Extensión Universitaria en Asesoría Financiera.

- Máster en Asesoramiento Financiero y Seguros.

Todos ellos están acreditados por EFPA y la Comisión Nacional del Mercado de Valores (CNMV); así como otros cursos de recertificación de capacidades para asesores financieros.

-¿Y qué otros cursos están en el ‘horno’ de la UPV en estos momentos?

-Estamos preparando nuevos cursos de recertificación, tanto de asesores financieros como de asesores hipotecarios, para cumplir con la normativa de actual; y también estamos estudiando el lanzamiento de un Máster en Gestión de la Riqueza.

Si quieres mas información sobre nuestros cursos, puedes entrar en: https://afe.webs.upv.es/cursos/

Un comentario

Seria importante conocer el programa precios y posibilidad de hacer los cursos online