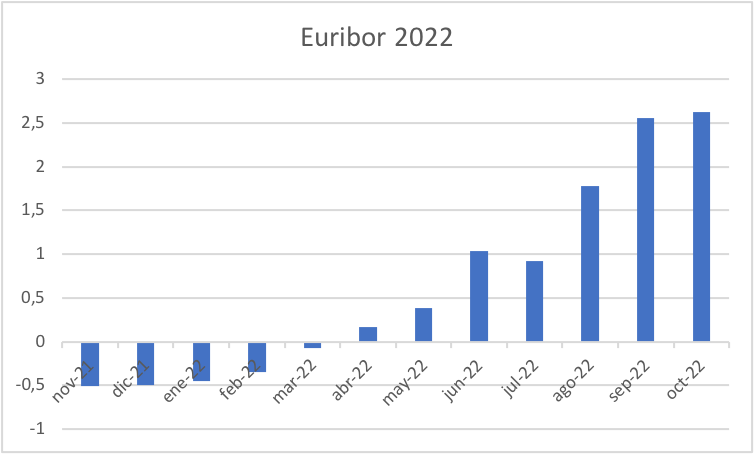

El aumento del euríbor ha creado una lógica preocupación entre la parte de la población que mantiene préstamos hipotecarios a tipo variable, pues dicho incremento puede suponer, al menos, y en términos generales, un mayor pago de 250 euros mensuales. Precisamente, una de las tareas del asesor financiero es el seguimiento de las operaciones de financiación, de manera que cuanto antes se detecten situaciones de alerta mejores soluciones se podrán plantear a los titulares de la operación. En este sentido, se prevén nuevas medidas de apoyo a los prestatarios en los acuerdos entre el Gobierno y las Entidades de Crédito.

El asesor, para adquirir la certificación que acredite sus conocimientos exigidos por la normativa actual, debe conocer las diversas soluciones cuando se produce un elevado incremento de la cuota a pagar, motivado por la subida en los tipos de interés.

Debe poner a disposición del cliente, entre otras, estas medidas:

- Reestructuración de la hipoteca. En los supuestos de un incremento de la cuota debido al aumento de los tipos de interés, se puede aplicar una reducción de tipos o incrementos de los plazos de amortización.

- Aplazamiento de pago de cuotas. Se puede instrumentalizar con carencia de capital e intereses, o con carencia sólo de capital.

- Dación en pago. Se puede pactar entregar la vivienda, objeto de la hipoteca, a cambio de condonar la deuda a los titulares.

El Gobierno y las Entidades de Crédito han llegado un acuerdo que va en esta dirección, estableciendo una serie de ayudas, aplicables en el año 2023, para los sectores de la población más afectados; se distingue entre los que tienen una renta inferior a 25.200 euros anuales y los que poseen menos de 29.400 euros al año. Estos acuerdos siguen las pautas del Código de Buenas Prácticas de la última crisis inmobiliaria.

Para la primera franja de población se establece una reestructuración de la hipoteca con la posibilidad de bajadas del tipo de interés, desde el euríbor menos 0,10 a euríbor más 0,25, durante el periodo de carencia que puede llegar de 2 a 5 años, según los casos. También se prevé el alargamiento del plazo del préstamo hasta 7 años. Se amplia asimismo el plazo para solicitar la dación en pago.

Los prestatarios con rentas inferiores a 29.400 euros también pueden acogerse a reducciones de tipos, extensiones de plazos hasta 7 años y carencias de un año.

El seguimiento de estas medidas por el asesor financiero es por tanto fundamental en estas franjas de población, pero además deben servirle de pauta para todos aquellos clientes de mayor renta que requieran soluciones para evitar situaciones de impago.

Formación acreditada por la CNMV y EFPA

Asesor Financiero (MiFID II)

Agente Financiero (MiFID II)

Asistente Financiero (MiFID II)

Formación Acreditada por el Banco de España

Asesor Financiero en Crédito Hipotecario (LCCI)

Informador Financiero en Crédito Hipotecario (LCCI)

Actualización de Conocimientos

Actualización de Conocimientos en Asesoría Financiera (MiFID II)

Actualización de Conocimientos en Crédito Inmobiliario (LCCI)